به دنبال روند

امروز می خوایم بررسی کنیم و ببینیم چرا نام سایت شکار روند انتخاب شده، برای این که به صورت کامل درباره نام سایت و نحوه انتخاب اون مطلع بشید باید تئوری شکار روند رو بررسی کنیم، ابتدا میخواستم صرفا درباره سایت، خودم و رسالتمون صحبت کنم ولی حالا به این نتیجه رسیدهم که باید بحث آموزشی رو اینحا برای همه باز کنم و در کنارش فلسفه نام سایت رو هم براتون بازکنم.

تئوری های تکنیکال

در تکنیکال دو نوع تئوری وجود داره، هر کدومشون طرفدارها و منتقدان خاص خودشون رو دارن، در هر سمت این تئوری ها افراد موفق و نا موفق زیادی وجود داره، تکنیکال به صورت کلی نگاهی تجربه محور به پدیده های نموداری در هر بازاری داره و دنبال پیدا کردن الگو های مختلفی در هر قسمت از نمودار می گرده تا به واسطه این الگو ها ادامه راه رو بتونه ترسیم کنه.

خوب این دو تئوری چی هستن:

۱- تئوری دنباله روی روند (شکار روند)

۲- تئوری برگشت به میانگین

تئوری دنباله روی روند

در این تئوری فرد تحلیل گر به دنبال تشخیص یک روند در یک تایم فریم مشخص است، و سعی دارد با دنبال کردن روند در موقیعتی مناسب به خرید/فروش در آن محصول اقدام کند، این فرد در واقع در جهت موافق روند تشکیل شده وارد معامله می شود، به نوعی او در حال شکار روند است.

تئوری شکار روند اعتقاد دارد که همواره معاملاتی با درصد موفقیت بیشتر همراه خواهند بود که بتوانند در جهت ترند (روند) اصلی بازار وارد مارکت شوند، به شدت از معاملات خلاف جهت ترند اصلی انتقاد می کند و ریسک معاملات خود را با توجه به روند اصلی مارکت کنترل کرده و همیشه در بازار حضور ندارد، صرفا زمانی ورود می کند که بتواند در موقیعت مناسب و در جهت اصلی روند بازار معامله ای را باز کند.

تئوری برگشت به میانگین

این تئوری فلسفه وجودی جالب و جذابی دارد، افراد طرفدار این تئوری معتقدند در طی هر حرکت به وجود آمده در بازار که می تواند روند بلند مدت، میان مدت یا کوتاه مدت باشد همواره بعد از مدتی قیمت به سمت میانگین قیمتی خود حرکت می کند.

آنها سعی دارند در جهت مخالف روند اصلی دست به معامله بزنند، البته این نوع تفکر برای بازارهایی خاص مناسب است که در ادامه درباره زمان صحیح این نوع تفکر صحبت خواهیم کرد.

معامله گران این ایده، به دنبال فرصت های اصلاحی در طی یک روند هستند یا به دنبال بازاری که بتوان در آن سقف و کف مشخص تعیین کرد و مابین این سقف و کف به معامله پرداخت.

بازار مناسب برای شکار روند

همانطور که از اسمش پیداست، بازار مناسب برای این نوع تئوری و استراتژی های بر پایه این تفکر بازارهایی روندی است، بازار روندی، بازاری است که تعیین سقف و کف در بلند مدت در آن نشدنی زیرا به راحتی قابل شکستن هستند.

در این بازار های بهترین روش دنباله روی از روند حاکم بر بازار در آن تایم به خصوص حضور ما در آن بازار است.

چندین بازار روندی که البته ساختارهای متفاوتی از هم دارند و در تایم های مختلفی روند بزرگ تشکیل می دهند را با هم مرور می کنیم.

بازارهای روند دار

۱- بازار بورس تهران اولین بازاری است که به واسطه تورم حاکم بر اقتصاد ایران همواره روندی بوده و خواهد ماند.

۲- بازار بورس آمریکا، بازاری پر طرفدار که در آن می توان روند های بلند مرتی در سهام و شاخص ها پیدا کرد و دست به معاملات پر هیجان و سود دهی زد.

۳- بازار آتی سکه و زعفران، هر دوی آنها جز بازارهای روندی در تایم کوتاه و بلند هستند.

۴- بازار ارزهای دیجیتال، بازار نوین و خاص با تلاطمات بسیار زیاد روند خاص در ارزها با دید کوتاه مدت و میان مدت برقرار می شود و فوق العاده برای معامله گران جذاب است.

۵- بازار مسکن ایران، از آن بازار هایی است که به واسطه تورم و سفته بازی همواره دارای روند است اما بدلیل نداشتن نمودار چیدن استراتژی در آن به واسطه تکنیکال نشدنی است.

و…

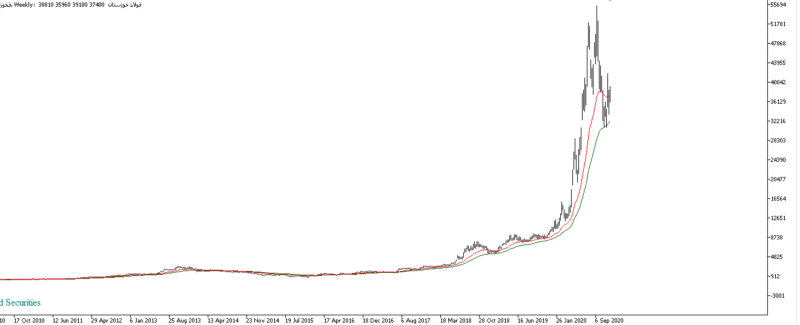

مثالی از بورس تهران

برای مثال سهم فخوز را در تصویر می بینید در یک بازه کاملا بلند مدت:

نکته اساسی درباره این نمودار این است که در تعیین سقف و کف خیلی موفق نخواهیم بود چون به راحتی می تواند نامعتبر شود، نکته دوم این که در طی روندی که قیمت سهم طی کرده است بارها به میانگین متحرک خود بازگشته است ( همان تئوری برگشت به میانگین) اما قبول کنید حتی اگر بازار بورس تهران دو طرفه هم بود، فروش گرفتن در همچین نمادی ریسک های خاص خود را داشت، اولین دلیلش اینکه ما نمی دانیم چه زمانی قرار است مجدد روند به کار خود ادامه دهد و حرکت خاص خود را شروع کند.

بازار مناسب برای برگشت به میانگین

بازار های مناسبی برای این استراتژی و نوع تفکر وجود دارد، این نوع تفکر می تواند در بازاری شکل بگیرد که تعیین سقف و کف در آن تقریبا شدنی باشد، بازاری که بتوان با توجه به سطوح تعیین شه حرکت قیمت را در آن تشخیص داد.

به طور خلاصه بازاری که رنج باشد برای این استراتژی فوق العاده است البته چیدن استراتژی در آن به واسطه ابزار و تفکرات تکنیکال لازمه اصلی کار است.

بازار رنج

فارکس از جمله بازارهایی که به واسطه ماهیت خاصی که دارد، در تایم های مختلف رنج های بزرگی می سازد که با توجه به تعیین درست و دقیق محدوده های عرضه و تقاضا می تواند در آن از تئوری برگشت به میانگین استفاده کرد و زمانی که در طی یک روند بازار فاصله زیادی از میانگین حرکتی خاص خود می گیرد با توجه به استراتژی خاص خود در خلاف جهت دست به معامله زد.

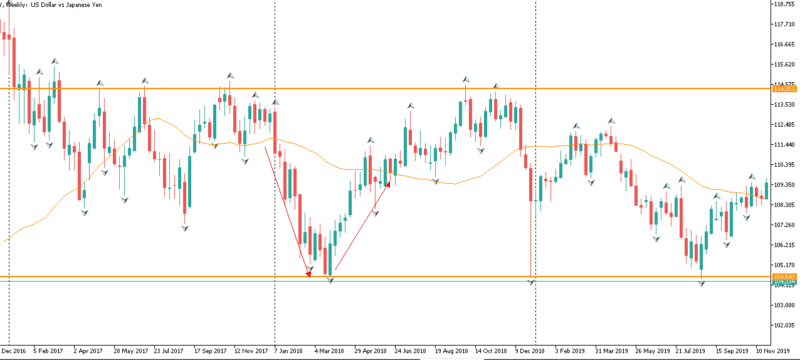

برای درک بهتر مطلب به تصویر ذیل دقت کنید:

دقت کنید، نمودار در بازه هفتگی تصویر شده است و محدوده مشخص شده در نماد usdjpy تقریبا ۱۴۸ هفته معتبر بوده است.

یعنی کافی بوده که در نزدیکی کف با استراتژی خاصی خرید کنید و در نزدیکی سقف آن را ببندید و یک معامله فروش باز کنید، حالا به مووینگ اوریج ( اندیکاتور میانگین حرکت قیمت) هر بار که فاصله معنا داری از قیمت گرفته است قیمت به آن برگشت خورده است این همان فلسفه ایست که درباره آن صحبت کردیم.

چه باید کرد؟؟

تا به اینجا فهمیدیم دو تئوری مختلف وجود داره و برای هر بازاری بهتره از کدومشون استفاده کنیم، البته این نکته رو بگم در تایم پایین در بازار فارکس هم روند وجود داره و بعضی از محصولات مثل gbpusd هم دارای روند خوب هستند.

حالا اگر می خوایم در بازاری کار کنیم که روندی هست باید استراتژی روندی داشته باشیم که ما به صورت رایگان هم در اختیارتون قرار دادیم استراتژی مووینگ اوریج ها، اگر هم می خواید که یک استراتژی کامل با مدیریت ریسک و سرمایه درست و قوی داشته باشید میتونید محصول استراتژی چریکی رو تهیه کنید.

اما اگر به دنبال استراتژی برگشت به میانگین هستید به زودی در سایت اون رو بارگذاری می کنیم و می تونید از اون هم استفاده کنید حتما آپارات شکار روند رو هم دنبال کنید هم آموزش های متعدد میذاریم هم تحلیل بورس فردا رو داخلش قرار می دیم.

چرا به دنبال روند باشیم؟

فکر کنم به صورت واضح برای همه مشخص شده باشه که فلسفه وجودی این نام چی هست، من به شخصه از طرفداران و تریدرهای تئوری شکار روند هستم و نام سایت رو هم به همین مناسبت شکار روند نامگذاری کردم.

تا هم در راستای تفکراتم باشه و هم اینکه در سایت شروع به بسط دادن دوره ها و محصولاتی باشم که ما رو به معامله کردن در جهت ترند اصلی بازار ترغیب می کنه.

به هر حال کافیه این رو بدونید که بالای ۸۰ درصد معامله گران موفق دنیا از تعقیب ترند استفاده می کنند اون موقع شما هم از طرفداران اصلی این تئوری خواهید شد.

مفید و مختصر. ممنون